実家を片付けていたら亡くなったおじい様の金の延べ棒が出てきた・・・

このまま売れるの?

相続税がかかる?

何をどうすればいいのか分からない!

・・・という方のために、今回は金の相続、売却に関する手続きをご紹介します。

金に相続税はかかる?

金と言っても、金貨やインゴット、アクセサリー、置物、仏具など様々な形があります。

相続税の課税対象となるものは金貨、インゴット、アクセサリー、置物などの装飾品です。

仏壇や位牌、仏像は非課税です(装飾が多いなど華美であると認められれば課税対象になることも)。

実際に相続税の納税をしなくてはならないのは、総資産の評価が基礎控除額を超えた場合です。

基礎控除は300万円+600万円×法定相続人の人数で算出します。評価額がこの金額を超えていれば、超えた金額に対して相続税が課されます。

控除額を超えない場合は相続税の課税対象外、申告不要です。

ただし、相続税は金だけでなく不動産や現金も対象になるため、遺産全体の総評価額が基礎控除以下であるかを判断する必要があります。

金の評価額を値段を調べる方法

では、今目の前にある金は控除額を超える価値があるのか?

それを知るためには、その品物の評価額、そのものの値段を知らなくてはなりません。

評価額は購入したときの値段ではなく、亡くなった日の市場価格に基づいて計算します。

相続するものがインゴットの場合は本体にメーカーの刻印が押されているのでメーカーに評価額を問い合わせることができます。

また、金貨やアクセサリーは買取店に査定をしてもらい金の評価額を知ることができます。

純金積み立てを利用して手元に金がない場合は、利用先に問い合わせる必要があります。

また、インターネットから金の市場価格を調べ、品物の金の重さ(g)をかけ合わせれば自宅で金額を求めることも可能です。

品物の重さ(g)×死亡時の金価格=金の品物の評価額

金の分割相続の方法

相続人が複数いる場合、金を分割して相続することが可能です。

インゴットの場合は貴金属業者に依頼し、小分けに作り直す精錬分割加工を依頼すればいいでしょう。

100g単位の分割が一般的ですが、業者によっては100g以外の分割を行っているところもあります。

精錬分割を選択する際は、手数料、サービス内容を考慮することが大切です。

金のアクセサリーやインゴットが複数存在する場合でも、評価額によって振り分ければいいでしょう。

相続税に関しては実際に配分した遺産に対応した額を計算する方法があるので、相続人間の不平等を減らし、実際の遺産配分に基づいた税の分担を行えます。

相続税申告の流れ

手続き自体は専門家である税理士に依頼すること方が多いです。

しかし、手続きの内容自体を把握することは相続の当事者としては大切です。

まず、相続税の申告期間は被相続人が亡くなった日から10か月以内と定められています。

その期間中に以下の作業をする必要があります。

・遺産の総評価額を調べ、基礎控除の範囲内か調べる

・相続税の申告を亡くなった方の住所地の管轄の税務署に行う

・相続税の支払いを完了する

申告書の提出や税の納付が遅れた場合は、無申告加算税や遅滞税などを追加で納めなくてはなりません。

金売却後の手続き

では、相続した金を売却した場合、必要な手続きはあるのでしょうか。

答えとしては譲渡所得が控除額を超える場合に確定申告が必要です。

金を売却して得た金額は譲渡所得と呼ばれ税が課されます。

譲渡所得の求め方は以下の通りです。

金を購入したときの値段-売却金額=譲渡所得

譲渡所得には年間で50万円の控除があるため、他の譲渡益と合わせて控除額を下回る場合には確定申告は不要です。

控除額を超える場合の課税対象金額の計算方法は以下の通りです。

亡くなった方が金を購入してから5年以内に売却する場合(短期)と、5年を超えて売却する場合(長期)で計算方法が違います。

<亡くなった方が金を買って5以内に売却する>

金を売った値段-亡くなった方が金を購入したときの価格-50万円=課税対象金額

<亡くなった方が金を買って5年を超えてから売却する>

(金を売った値段-亡くなった方が金を購入したときの価格-手数料)×1/2=課税対象金額

譲渡所得は給与所得や不動産所得などと同じく総合課税制度に基づいて課税率の計算がされるため人によって税率が変わります。

しかし、金を相続した際には、領収書などが残っていないケースが多々あります。その場合はどうすればいいのでしょうか。

インゴットに刻印のあるメーカーに問い合わせても履歴が残っていない場合は、売価の5%を原価と考え、売却金額の95%を剰余所得として申告するのが一般的です。

購入時期が分かっている場合は、推定金額で申告することも可能ですが、税務署に内容を問われた場合申告者が立証の責任があるというデメリットもあります。

売却金額が200万円を超える場合には、マイナンバーカードの写しを税務署に提出しなければなりません。

マイナンバーカードがない場合は、通知カードやマイナンバーの記載がある住民票いずれかと、本人確認ができる運転免許所やパスポートなどの写しで代替可能です。

確定申告の提出期限は金を売った翌年の2月16日から3月15日の間に行い、提出先はお住いの住所を管轄する税務署長です。

現在は郵送だけでなく、e-taxなど個人で簡単に確定申告を行うことができますので、余裕をもって手続きを進めることができそうです。

相続税や譲渡所得の申請から逃れることはできるのか

控除額を超えない申告不要の少量の金の場合は安心して相続することができますが、見つかったインゴットが課税対象の場合、手続きの煩雑さを想像し「めんどくさそう」と申告を躊躇する人もいるでしょう。

数十年前に故人が購入した、家族も知らないくらいのインゴットであれば申告しなくてもバレないのでは?と感じるかもしれません。

しかし、200万円以上の金の売買は事業者が支払調書を提出する義務があるので確実にバレてしまいます。

税務署は疑わしいと思った場合、税務調査で丹念に調べて未申告の事実が明白になってしまいます。

また、金を課税対象外である仏像や仏具に作り替えて課税を逃れる方法もあるようですが、祭事物と認められない場合は損をしてしまうためリスクは大きいと言えるでしょう。

まとめ

ここまで金を相続した場合の流れを簡単にまとめます。

<金の相続>

相続税の基礎控除を求める(300万円+600万円×法定相続人の人数)

→金の評価額を調べる

→金を含めた総資産の評価額が基礎控除を超えていない→申告不要、課税対象外

→金を含めた総資産の評価額が基礎控除額を超えている→申告必要

→亡くなってから10か月以内に、税務署に申告+相続税の納付をする

<金の売却>

譲渡所得が基礎控除50万円以下の場合→確定申告必要なし

譲渡所得が基礎控除50万円を超える場合→確定申告必要

→売却した翌年の確定申告の時期に申告を行う

いかがだったでしょうか。

インゴットなど価値が高ければ高いほど、相続の手続きに不安を覚えてしまうものです。

金の相続・売却後にすっきりとした気持ちで過ごすために、手続きはしっかりと済ませましょう。

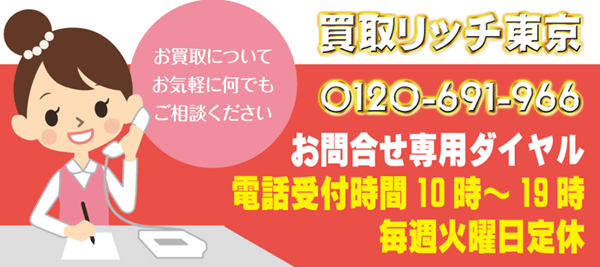

買取リッチ東京 東小金井店ではインゴットや金のアクセサリーなどをお買取りしています。

査定は無料ですのでお気軽にお越しください。

買取リッチ東京ホームページはこちら

西八王子店/ 〒193-0835 東京都八王子市千人町2丁目19番10号

+TEL+ 042-629-9899

東村山店/ 〒189-0022 東京都東村山市野口町1丁目1番3号

+TEL+ 042-306-0961

東小金井店/ 〒184-0011 東京都小金井市東町4丁目31番9号

+TEL+ 042-382-9685

花小金井店/ 〒187-0003 東京都小平市花小金井南1-27-10

+TEL+ 042-452-3886

昭島中神店/ 〒196-0025 東京都昭島市朝日町1-4-8

+TEL+ 042-519-5288

古物商許可番号 東京都公安委員会第308831104474号